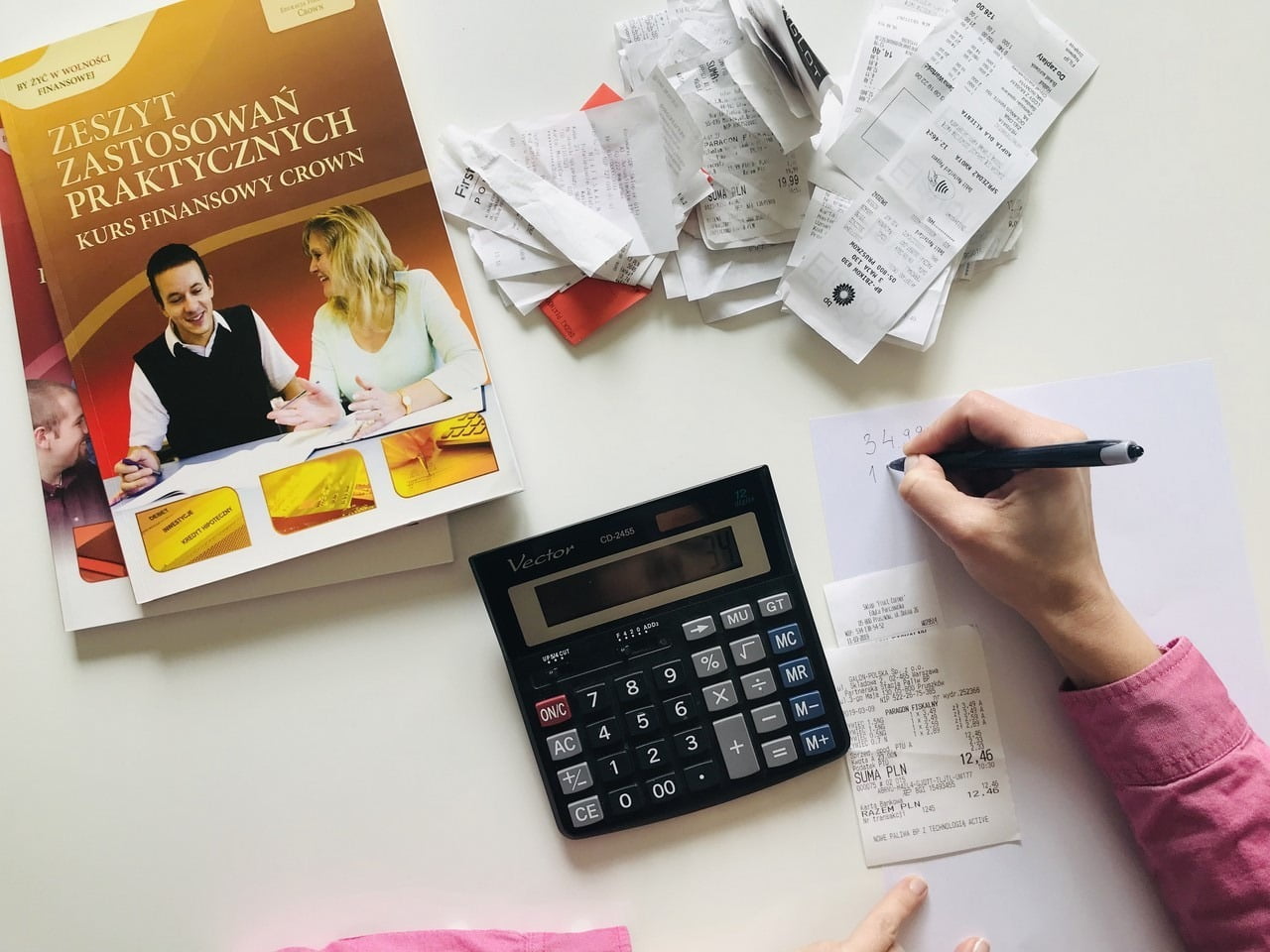

Żyjesz „od pierwszego do pierwszego”, nie masz z czego zaoszczędzić, nie stać cię na szaleństwa, za to doskwierają ci kredyty… No to czas na finansowy remanent.

Żeby dowiedzieć się, gdzie tak naprawdę „rozpływają się” nam pieniądze, musimy wziąć pod lupę nasze dochody i wydatki, czyli skonstruować domowy budżet. To nic trudnego, ale wymaga systematyczności i codziennego finansowego rachunku sumienia. Jeśli konsekwentnie i uczciwie będziemy notować zmiany w naszym portfelu – nawet te najdrobniejsze – już po pierwszym miesiącu będziemy w stanie rozeznać, ile wydajemy i na co. Dzięki temu będziemy wiedzieli, czy „grzeszymy” rozrzutnością, uleganiem zachciankom na zakupach, a może żyjemy ponad stan. Świadomość swojej sytuacji finansowej pomoże nam uniknąć wielu niebezpieczeństw: wydawania więcej, niż zarabiamy, niekontrolowanego zadłużania się na karcie kredytowej, nieterminowego opłacania rachunków lub rat kredytów… Prowadząc domowy budżet przez co najmniej kilka miesięcy, zobaczymy, gdzie tkwią nasze finansowe słabości i na czym możemy zaoszczędzić. A potem… Po kilku latach już nie będziemy musieli się pilnować. Oszczędzanie po prostu wejdzie nam w krew.

Cała prawda o naszym portfelu

Do domowej buchalterii potrzebny będzie zeszyt do codziennego notowania wydatków. Możemy też skorzystać z prostej tabelki w Excelu lub specjalnego darmowego programu komputerowego (niektóre banki oferują je posiadaczom kont) np. ePortfel, AceMoney Lite, HomeBank, GnuCash. Forma nie jest ważna. Liczy się systematyczność i przejrzystość. Najpierw więc wypisujemy dochody wszystkich członków rodziny – stałe, comiesięczne (nie uwzględniamy premii, nagród ani innych dodatkowych wpływów). Będzie to oczywiście pensja, emerytura czy renta, ale również dochody z pracy dodatkowej, korepetycji, z lokat bankowych, z wynajmu mieszkań, stypendia dzieci… I uwaga! Nie wpisujmy dochodów, których jeszcze nie mamy. Najemca może spóźnić się z wpłatą, a biorący korepetycje może nagle zrezygnować z lekcji i nasz budżet legnie w gruzach. Tabelka z wydatkami będzie bardziej rozbudowana i dla każdej rodziny inna. Przykładowo możemy ją podzielić na rubryki: stałe opłaty, żywność, chemia i środki czystości, ubrania, rozrywka i kultura, utrzymanie samochodu, używki, zdrowie i leki, wydatki na dzieci (korepetycje, kursy, zajęcia dodatkowe, bilety miesięczne).

Im bardziej szczegółowe będą nasze notatki, tym szybciej rozeznamy, ile wydajemy na rzeczy niezbędne, ile na niekoniecznie potrzebne, a ile po prostu tracimy. Będziemy też w stanie ustalić, które wydatki są w naszym budżecie niezbędne, a z których świadomie możemy zrezygnować. Zacznijmy od wpisania stałych opłat: za mieszkanie, media, telefon, kablówkę, internet, za przedszkole, ubezpieczenie na życie, prywatne ubezpieczenie zdrowotne, raty kredytów… Po ich potrąceniu od dochodu zobaczymy, ile pozostaje nam „na życie”. Jeśli chcemy wiedzieć, na co przeznaczamy resztę pieniędzy, musimy zamienić się w liczygrosza. Przynajmniej w pierwszych miesiącach nasze notatki powinny być drobiazgowe. Dzięki temu dowiemy się, ile kosztuje nas benzyna, pieluchy, alkohol, jedzenie w restauracjach i fast-foodach, zakup prasy, jedzenia dla psa… Podsumowując miesięczne koszty, możemy być zaskoczeni. Czasem bowiem okazuje się, że kanapka za 4,50 zł kupowana codziennie w drodze do pracy miesięcznie kosztuje nas 94,5 zł, a rocznie: 1134 zł! Będziemy mogli zastanowić się nad tym, czy wszystkie wydatki były konieczne, na co wydajemy najwięcej i gdzie uda się zaoszczędzić. Jak wykryć „domowych złodziei”? Jeśli nasz pierwszy budżet wychodzi na zero, albo co gorsza – na minus, potrzeba radykalnych cięć. W pierwszej kolejności oszczędności trzeba szukać w „wydatkach luksusowych”, ale warto krytycznie przejrzeć wszystkie rubryki.

Może należy zmienić kredyt na tańszy, zrezygnować z drogiej karty kredytowej, przenieść się do tańszego operatora telefonu, wyrobić w sobie nawyk gaszenia światła, gdy wychodzimy z pomieszczenia, domownikom wpoić, że prysznic jest zaledwie kilkuminutowy, a dzieciom – zamiast kupować lektury i książki – wręczyć karty do biblioteki. Sposobów na obniżanie wydatków jest nieskończenie wiele. Największą pokusą i zagrożeniem dla naszej kontroli finansów są oczywiście zakupy. Podczas nich często tracimy głowę i… pieniądze. Wybierajmy sklepy, gdzie zrobimy je tanio. Na zakupy chodźmy tylko wtedy, gdy jest to konieczne i zawsze z kartką, na której wcześniej wypisaliśmy towary rzeczywiście potrzebne. Kupujmy tylko to, co zapisane na liście. Uważajmy na wszelkiego rodzaju okazje, promocje, wyprzedaże, produkty „dwa w jednej cenie”, którymi kuszą sprzedawcy. Zanim włożymy taką rzecz do koszyka, spytajmy siebie, czy na pewno jej potrzebujemy. Przy droższych zakupach dajmy sobie dłuższy czas do ochłonięcia i zastanowienia. Kupujmy tyle żywności, ile będziemy w stanie na bieżąco zużyć. Duże opakowania są oczywiście bardziej opłacalne, ale czy zjemy pięć kilogramów jabłek, zanim te zwiędną, albo zgrzewkę jogurtów z krótką datą ważności? Jak podają Banki Żywności, w polskich gospodarstwach co roku marnuje się ok. 2 mln ton żywności. Warto więc powrócić do kuchennej ekonomii naszych babć, które niczego nie wyrzucały: z resztek potrafiły wyczarować pyszne dania, zeschnięte bułki tarły, a nadmiar marchewki czy selera suszyły.

Oszczędzaj, zwłaszcza gdy nie masz z czego

Miesiąc miesiącowi nierówny. Nasze budżety będą wystawione na próbę, jeśli wcześniej nie zaplanujemy takich wydatków jak: „zielone szkoły” dzieci, wakacje, wrześniowy zakup podręczników, przygotowania do Bożego Narodzenia i Wielkanocy, opłacenie ubezpieczenia OC i AC, zakup prezentów urodzinowych. Nie wszystkie duże wydatki da się wcześniej przewidzieć.

Dlatego w naszym budżecie niezbędna jest rubryka „oszczędności”. Jeśli uda nam się odłożyć pewną kwotę, zepsuta lodówka czy kosztowna naprawa samochodu nie będą powodem do zmartwień. Zaplanujmy oszczędności nawet wtedy, gdy pozornie nie mamy z czego. Jeśli jesteśmy w takiej sytuacji, tym bardziej potrzebujemy zaskórniaków. Każda większa „awaria” w finansach, jak konieczność zakupu nowej pralki czy większe wydatki na leki, może spowodować, że jedynym wyjściem będzie zadłużenie się: wzięcie towaru na raty, zaciągnięcie kredytu, zrobienie debetu na koncie, a to już sporo kosztuje. W takiej sytuacji uważajmy na tzw. chwilówki, zazwyczaj bardzo wysoko oprocentowane. Dlatego warto regularnie odkładać, chociażby niewielkie kwoty, które jednak w skali roku dadzą niezły „zapas”. Nie trzymajmy ich jednak w skarpecie. Nie warto też trzymać oszczędności na nieoprocentowanym albo minimalnie oprocentowanym ROR-ze. Lepsze od niego są lokata lub konto oszczędnościowe, które daje nam swobodę dysponowania pieniędzmi, a przy tym zazwyczaj jego oprocentowanie jest na poziomie inflacji lub nieco wyżej. Najważniejsze jednak, żeby oszczędzać, i to od dziś. Więcej o ekonomii na stronie www.nbp.pl. Zainteresowała Cię treść artykułu? Podziel się z najbliższymi! Zaproś ich do odwiedzenia strony www.gosc.pl/Budzet_pod_lupa, gdzie zamieszczamy kolejne odcinki cyklu „Domowy budżet pod lupą”. Weź udział w ankiecie internetowej dotyczącej tego cyklu, możesz wylosować jeden z 10 upominków.

Liczyć każdą złotówkę

Mariusz Hildebrand – prezes zarządu BIG InfoMonitor, monitorującego zadłużenie Polaków – Wbrew powszechnym opiniom, najwięcej dłużników, którzy posiadają przeterminowane zobowiązania, jest w gronie osób, których zaległości są stosunkowo niewielkie. Aż 62 proc. wszystkich zaległych płatności to kwoty poniżej 5 tys. zł. Można założyć, że przy zwiększonym wysiłku i większej dyscyplinie finansowej uregulowanie zadłużenia jest w zasięgu dłużnika. Osoba, która chce spłacić takie zadłużenie, powinna co miesiąc tworzyć plan wydatków i skrupulatnie liczyć każdą wydaną złotówkę. Ważne jest ustalenie priorytetów i wydawanie pieniędzy tylko na rzeczy niezbędne. Powinna także skorzystać ze wsparcia bliskich, które da motywację do trzymania dyscypliny finansowej. W razie problemów należy udać się do banku lub innego wierzyciela i negocjować z nim warunki spłaty. Możliwe jest rozłożenie długu na raty czy wydłużenie okresu spłaty. Najgorszym z możliwych wyjść w razie problemów finansowych jest unikanie kontaktu z wierzycielem. Wtedy najłatwiej wpędzić się w finansowe tarapaty.

Artykuł zamieszczony za zgodą autora, źródło: https://www.gosc.pl/doc/1411092.Domowy-ksiegowy